Firmele din România au cele mai multe taxe din Europa Centrală şi de Est INFOGRAFIC

0

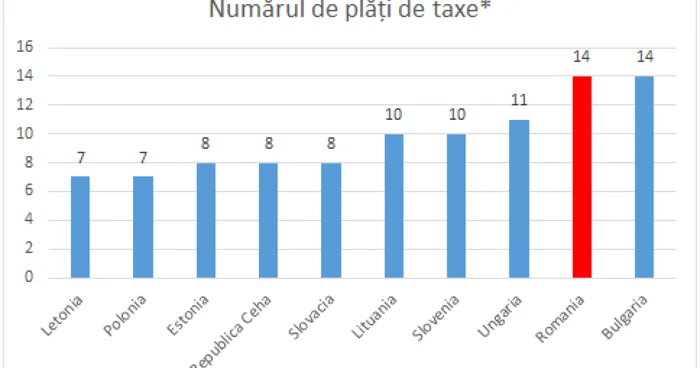

Un raport efectuat de PwC în privinţa uşurinţei cu care o companie medie îşi poate plăti taxele şi impozitele către stat, arată că România şi Bulgaria au de plătit 14 taxe şi impozite anual, dublu faţă de numărul taxelor plătite în Letonia şi Polonia.

Astfel, Letonia şi Polonia au de plătit, anual, doar 7 taxe, Estonia, Cehia şi Slovacia câte 8 fiecare, Lituania şi Slovenia câte 10, Ungaria 11, iar România şi Bulgaria câte 14 taxe.

*Indicatorul ia în calcul posibilitatea plăţii online a taxelor. Acolo unde aceasta există, chiar dacă plata are loc lunar, aceasta se contabilizează ca o singură plată anual.

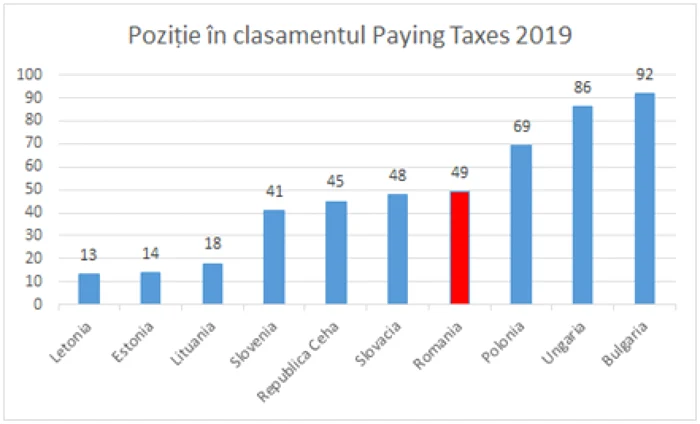

Locul 49 în clasamentul global Paying Taxes, întocmit de PwC

România ocupă locul 49 în clasamentul global PwC Paying Taxes 2019 întocmit de PwC şi parte a raportului Doing Business al Băncii Mondiale. Raportul PwC Paying Taxes, care măsoară uşurinţa cu care o companie medie îşi poate plăti taxele şi impozitele, analizează 190 de economii din întreaga lume.

Clasamentul pentru ediţia 2019 a Paying Taxes se bazează pe analiza indicatorilor fiscali valabili pentru anul 2017 şi ia în calcul numărul plăţilor realizate de o firmă medie pentru a-şi îndeplini obligaţiile fiscale, orele necesare conformării cu legislaţia fiscală şi rata totală de impozitare, adică ponderea impozitelor, taxelor şi contribuţiilor suportate de o firmă ca procent din profituri.

România se clasează înaintea altor ţări din Europa Centrală şi de Est în ceea ce priveşte uşurinţa cu care companiile îşi pot plăti taxele, devansând Bulgaria (locul 92), Ungaria (locul 86) şi Polonia (locul 69), însă în urma performerilor regionali: Ţările Baltice (Letonia - locul 13, Estonia - 14, Lituania - 18).

„Poziţionarea României în prima treime a clasamentului global este un rezultat pozitiv, dacă o privim individual. Dacă analizăm în totalitate climatul economic în care România evoluează, devine foarte clar că este nevoie ca autorităţile fiscale să continue investiţiile în infrastructura fiscală şi în tehnologie. Cu cât gradul de informatizare şi tehnologizare al autorităţii fiscale este mai ridicat, cu atât poziţia în clasament va fi mai bună. Şi asta se vede foarte bine la Ţările Baltice, care ocupă poziţii fruntaşe în clasament. Noile tehnologii de raportare financiară pot eficientiza procesele interne ale autorităţilor fiscale, inclusiv mecanismele de control şi verificare fiind, în acelaşi timp, şi în folosul contribuabililor”, spune Daniel Anghel, Liderul Departamentului de consultanţă fiscală şi juridică, PwC România.

O bunică şi nepoata ei au fost spulberate pe trecerea de pietoni, în Cluj-Napoca. La volan era un tânăr de 29 de aniClasarea ţărilor din regiune este, în linii mari, similară cu cea de anul trecut. Se observă, însă, deteriorarea poziţiei Poloniei, care a coborât 18 poziţii faţă de anul trecut, ca urmare a creşterii numărului de raportări fiscale. De cealaltă parte, Ungaria a avut o îmbunătăţire a poziţiei în clasament, urcând 7 locuri, până pe locul 86. Deşi a recuperat considerabil, Ungaria este încă departe de poziţia 77, pe care o ocupa acum doi ani.

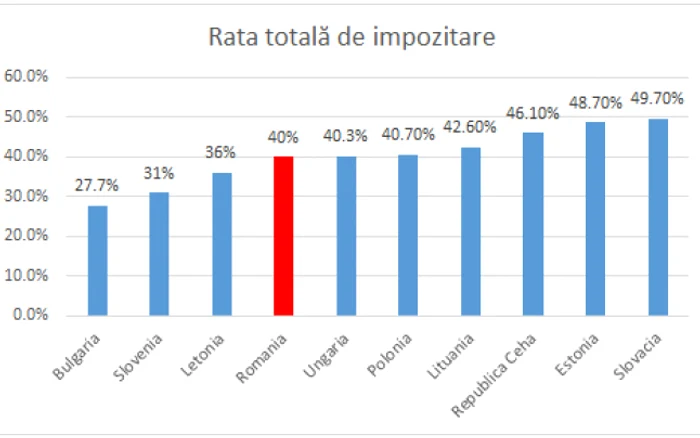

Rata totală de impozitare măsoară ponderea taxelor şi contribuţiilor suportate de către o firmă ca procent din profit. În clasamentul din acest an, rata totală de impozitare în România este de 40%, printre cele mai mici la nivel regional, în linie cu media globală de 40,4%.

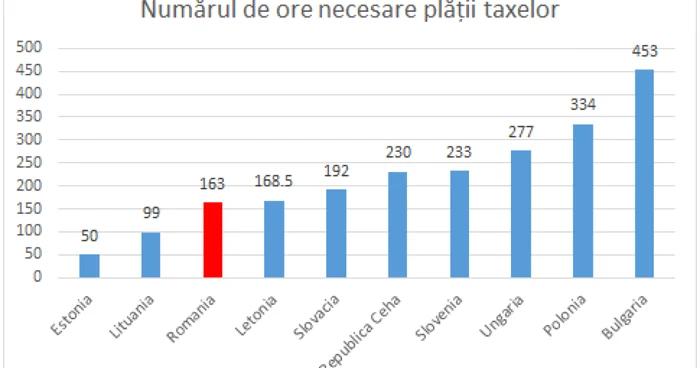

În ceea ce priveşte timpul necesar conformării cu legislaţia fiscală, România este printre performerii Europei Centrale şi de Est, cu 163 de ore pe an. La nivel global este nevoie, în medie, de 237 de ore.

În privinţa numărului plăţilor de impozite şi taxe, o companie de talie medie din România trebuie să efectueze 14 plăţi anual, similar cu situaţia de anul trecut. Statele baltice, împreună cu Polonia sunt printre cele mai eficiente din acest punct de vedere. Media globală este de 24 - similară cu anul trecut.

Despre raportul Paying Taxes 2018

Paying Taxes 2019 ia în calcul toate taxele şi contribuţiile obligatorii pe care o companie de talie medie le are de achitat în decurs de un an. Taxele şi contribuţiile calculate includ impozitul pe profit, contribuţiile sociale şi taxele cu forţa de muncă plătite de angajator, impozitele pe proprietăţi, taxele pe transferuri de proprietate, impozitul pe dividende, impozitul pe câştigurile de capital, taxele pe tranzacţii financiare, taxele de colectare a deşeurilor, impozitele pe flotă şi taxele pentru drumuri şi alte mici taxe şi impozite.

Raportul Paying Taxes analizează uşurinţa plăţii taxelor în 190 de economii din întreaga lume prin luarea în calcul a trei mari indicatori: rata totală de impozitare, care măsoară ponderea taxelor şi contribuţiilor suportate de către o firmă ca procent din profit, timpul necesar conformării cu legislaţia fiscală, adică numărul de ore pe care le alocă firma în cauză pentru a respecta obligaţiile de raportare şi de plată a taxelor impuse, şi numărul de plăţi pe care trebuie să le facă o companie pentru a-şi îndeplini obligaţiile fiscale.