De unde mai poate face statul rost de bani: de la impozit progresiv la cel pe proprietate sau impunerea unor taxe noi

0

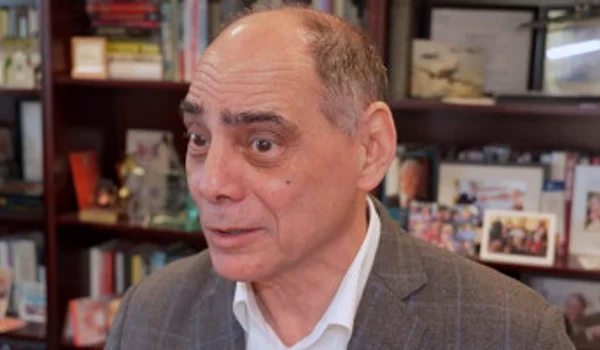

Cum face rost Guvernul de bani? Alex Milcev, Liderul Departamentului de Asistenţă Fiscală şi Juridică, EY România, a avansat câteva ipoteze, printre care impozitul progresiv, impozitul pe proprietate şi taxa pe vicii.

Conectarea caselor de marcat la serverele ANAF este cea mai recentă veste venită din zona Finanţelor. Fişierul standard de audit (SAF-T) va începe să ruleze cu un proiect pilot din vară, urmând ca de anul viitor să se aplice tuturor firmelor mari. Factura electronică a fost anunţată de oficialii autorităţii fiscale ca posibilă pe finalul acestui an, dar tatonarea pieţei se va face tot printr-un proiect pilot. Putem observa că aproape toate proiectele de digitalizare a relaţiei Fisc-contribuabil, care ar putea întări colectarea şi aduce la buget mai mulţi bani, sunt împinse către jumătatea sau finalul acestui an. În prezent, deşi veniturile bugetului general consolidat pe primele două luni ale lui 2021 au fost de 53,4 mld lei, cheltuielile au crescut la 66,1 mld lei, marcând un deficit bugetar de 1,14% din PIB-ul anticipat în 2021. În afară de împrumuturi, cum ar putea face statul rost de bani? Care sunt tendinţele fiscale la care ne putem aştepta pe termen mediu?

Încă de când bugetul de stat era la stadiul de proiect se vorbea despre nevoia unei reforme profunde a administraţiei fiscale, care să conducă la creşterea eficienţei colectării şi nu la creşterea valorii taxelor şi impozitelor, dat fiind că în sistemul nostru administrativ fiscal există mult loc de îmbunătăţiri în această direcţie. Pe ce se bazează fiscaliştii? Pe experienţele Poloniei şi Bulgariei, care demonstrează că se pot aduce procente bune – 4,6% creştere a veniturilor fiscale în Bulgaria, peste 4,3% în Polonia, cât să construieşti o autostradă pe an şi să mai ai bani în plus şi pentru altceva. Doar că nici cele două ţări nu au adus bani în plus la buget peste noapte, ci într-un interval de timp (în şase ani în Bulgaria, patru ani în Polonia), apelând la metode combinate, Polonia utilizând chiar SAF-T.

Revenind la interesul statelor de a creşte colectarea, inclusiv al autorităţilor de la Bucureşti, de unde ar mai putea veni bani? La ce ne putem aştepta?

TVA. Modificarea TVA, chiar şi cu un singur procent, ar aduce mai mulţi bani la buget. Este un ”film” pe care l-am mai văzut de câteva ori până acum, astfel încât putem anticipa ”acţiunea”. Este o măsură care provoacă discuţii şi haos temporar, dar îşi atinge scopul – creşterea veniturilor. În plus, pe măsură ce ANAF se digitalizează şi creşte controlul asupra impozitelor plătite de contribuabil, deranjul provocat poate fi atenuat cu costuri chiar mai reduse, astfel încât măsura să fie, marginal, mai profitabilă.

Taxe pe proprietate. În cazul în care presiunea pe bugetul central va persista, este posibil ca ea să se transmită şi bugetelor locale, care se finanţează, pe lângă taxele şi impozitele colectate local, şi prin redistribuiri de la bugetul de stat. România are, potrivit Eurostat, cel mai mare număr de proprietari de spaţii locative. 96% din populaţie trăieşte în locuinţe proprietate personală, ceea ce a făcut ca taxele pe proprietate să fie un element sensibil, menajat până acum de toate guvernele de stânga.

Cum, în ciuda crizei, piaţa imobiliară nu s-a prăbuşit, ba chiar înregistrează creşteri (indicele agregat pe Bucureşti, Cluj, Braşov, Timişoara, Constanţa indică o majorare de 1,1% faţă de ianuarie 2020, conform imobiliare.ro), e dreptul oricărui stat să taxeze şi să încaseze de aici. În plus, este un tip de impozit ce s-ar încasa local şi, printr-o bună comunicare şi stabilirea unor obiective comune, ar putea cointeresa contribuabilii, insistând asupra proiectelor locale realizate cu bani locali. Bugetul de stat, eliberat probabil de presiunea ”locală”, ar permite mai multe investiţii strategice în alte domenii, cum ar fi educaţie sau sănătate.

Impozit progresiv. Sistemul actual de impozitare (cota unică) a servit bine şi de ani buni cauzei eficientizării colectării. În Uniunea Europeană, sistemele de impozitare sunt împărţite – parte cotă unică, parte cote progresive, chiar şi în fostul bloc comunist. Este posibil ca, într-un interval mediu de timp, să se facă o analiză în această direcţie, dacă merită sau nu să schimbi sistemul de impozitare a indivizilor. De menţionat, însă, că este mai simplu de gestionat cota unică.

Taxe comportamentale. La capitolul tendinţe, aş trece posibile ”intrări” de taxe noi, din zona impozitelor de modificare a comportamentului, mai cunoscute sub denumirea lor generică – ”taxe pe vicii”. În contextul în care, peste presiunea venită din zona finanţării economiei, se adaugă cea din zona sistemelor de pensii, în paralel cu investiţiile necesare pentru susţinerea sistemelor sanitare, nu este exclus ca, în curând, să asistăm la măsuri globale fiscale care să includă şi aceste taxe ”specializate”. Există iniţiative locale în prezent care, pe un anumit interval de timp, ar putea deveni poli capabili să genereze un trend. Şi m-aş referi aici la taxa pe zahăr pe care Polonia vrea să o aplice de anul acesta, în timp ce Italia tocmai a amânat-o, iar Spania se gândeşte să o mărească.

Taxe noi. În ţările în care există sisteme eficiente de colectare şi, prin urmare, nu mai au bazine de suplimentare a veniturilor cum avem noi, pot apărea taxe noi. Cum noi colectăm deficient (doar din fiscalizarea deficitului de TVA am putea încasa câteva miliarde de euro), ar fi suficient să umblăm la sistem şi să reducem pierderile, fără să fie nevoie să apelăm la taxe noi. Dar, pe de altă parte, dacă se va coagula o masă critică de state care vor introduce noi taxe şi vor dovedi eficienţa lor, nu vom putea să ne opunem şi va trebui să intrăm şi noi în joc. În plus, aşa cum arată strategia de la Bruxelles, cel puţin două noi taxe ar urma să fie implementate în următorii ani la nivel global – taxa pe plastic şi taxa pe servicii digitale.

„Aş încheia pledând pentru conservarea sistemului actual de impozitare pe cât mai mult timp posibil. Însă, dacă măsurile de eficientizare şi digitalizare a colectării vor fi insuficiente, este bine să înţelegem din timp care pot fi direcţiile principale ale celor mai importante modificări de politică fiscală”, conchide Milcev.