De ce românii plătesc rate bancare mai mari decât restul europenilor

0Românii ajung să plătească rate bancare cu 500-800 lei mai mari decât vecinii lor europeni, potrivit unui studiu de specialitate realizat în baza datelor oficiale prezentate de Eurostat și INS.

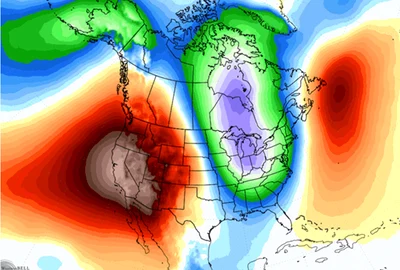

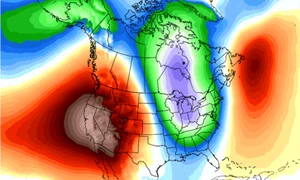

Țările din zona euro beneficiază de dobânzi mai mici, în timp ce România, Ungaria și Polonia conduc topul dobânzilor ridicate.

Datele Eurostat evidențiază că dobânda anuală efectivă medie la creditele ipotecare din România este de 6,5%, mult peste media din zona euro, unde aceasta se situează la 3,8%. Diferențele sunt semnificative și la creditele de consum, unde în România rata dobânzii ajunge la 10,2%, în comparație cu media europeană, cuprinsă între 5% și 6,5%, se arată în studiul realizat de AVBS în baza datelor INS și Eurostat. Potrivit acestuia, în timp ce țări ca Germania și Franța au dobânzi mai favorabile, de aproximativ 5,5% și 6%, Ungaria și Polonia au dobâanzi asemănătoare României, cu 9,8% și respectiv 9,5%.

Specialiștii AVBS au enumerat câteva elemente cheie stau la baza acestei diferențe:

Rata inflației: România a avut una dintre cele mai mari rate ale inflației din Europa, față de media europeană in anul 2023. Băncile ajustează dobânzile pentru a compensa riscurile economice.

Percepția de risc: Economia românească este considerată mai riscantă față de cea a țărilor din zona euro, ceea ce determină aplicarea unor marje de dobândă mai mari.

Costuri de finanțare: Băncile din România au acces la finanțare la costuri mai mari comparativ cu cele din Europa dezvoltată, iar acest lucru se reflectă în ratele dobânzilor oferite clienților.

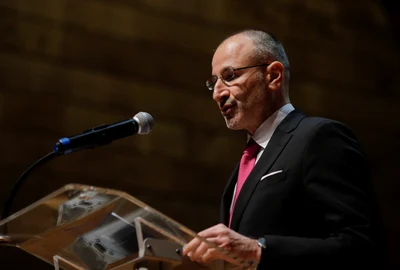

Experții recomandă românilor să apeleze la specialiști pentru a identifica cele mai avantajoase oferte de pe piață. „Informarea corectă și optimizarea costurilor sunt esențiale atunci când românii își fac planuri de creditare. Deși dobânzile sunt mai ridicate, există soluții pentru a reduce aceste costuri, prin comparații atente și servicii de brokeraj. Refinanțarea sau negocierile directe cu banca pot face o diferență considerabilă pe termen lung", a declarat Valentin Anghel, CEO AVBS Broker de Credite.

Patru riscuri la care se expun cei care vor să facă un credit ipotecar

Specialiștii au pregătit 4 sfaturi eficiente cu privire la riscurile implicate atunci când românii vor să contracteze un credit ipotecar nou.

Iată care sunt măsurile de protecţie recomandate pentru românii care vor să îşi cumpere case în perioada următoare. Printre cele mai vizibile şi cunoscute riscuri la care se expun cumpărătorii de case sunt:

1. Sunt bănci care creditează doar anumite profiluri de clienți, iar dacă tu nu te încadrezi să bifezi toate variabilele de segmentare, rişti să fii refuzat pentru că întocmai tu nu faci parte din profilul targetat şi nu îndeplineşti condiţiile de eligibilitate pentru banca respectivă. Este foarte important, încă de la începutul procesului de creditare, să identifici banca care ţi se potriveşte şi îndeplineşte nevoile tale. Motivele pentru care eşti refuzat de o bancă pot fi diverse: de la faptul că ai venituri pe care tu le încasezi din străinătate, obţii venituri din dividende, nu ai vechimea optimă în muncă sau intervin alte criterii pe care nu le cunoști, dar care fac diferența între un credit aprobat și unul respins. În avantajul tău este să identifici exact care instituţie financiară este potrivită pentru tine și creditează profilul tău de client. Condiţiile de eligibilitate sunt diferite de la o bancă la alta.

2. Nu câştigi suficient pentru a putea contracta suma dorită şi sunt bănci care îți vor oferi o sumă mai mică decât ai nevoie sau, mai rău, te vor respinge. În funcţie de dobânda creditului, dacă ea este una peste medie, atunci veniturile persoanei contractante trebuie să fie net superioare pentru a putea acoperi dobânda şi a accesa împrumutul dorit. În acest caz, nu înseamnă că nu poți obține creditul ipotecar dorit, ci doar că n-ai identificat încă banca cu o dobândă atât de bună încât tu să te încadrezi la suma de care ai nevoie.

3. Există posibilitatea să obţii un credit ipotecar cu o dobândă mai mare decât media pieței. Aşa cum am menționat iniţial că ofertele şi condiţiile de creditare ale băncilor sunt diferite, reiterăm faptul că banca nu vine cu o singură dobândă, ci oferă marje de dobânzi pentru diferite profiluri de clienţi. În funcţie de profilul tău, vârstă, valoare venit, domeniu de activitate și vechimea în câmpul muncii, pentru o bancă poţi să fii client VIP, în timp ce pentru alta nu. Este important de reținut faptul că așa-zișii clienți VIP beneficiază de dobânzi mai bune, iar cei non-VIP au dobânzi standard. Mai sunt şi alte criterii care contează, de exemplu dacă încasezi venitul prin banca de la care vrei să iei creditul sau dacă optezi sau nu pentru asigurare de viaţă de la respectiva instituție financiară.

4. Imobilul pe care doreşti să îl achiziţionezi nu este acceptat de către bancă şi în acest caz, vei fi refuzat spre a fi creditat. Instituţiile financiare doresc ca imobilele pe care le acceptă în garanție să îndeplinească anumite standarde. De exemplu, să fie racordate la utilități, să nu fie incluse în riscuri seismice, să nu existe modificări în structura imobilului care nu sunt înscrise în Cartea Funciară și altele. Este necesar ca locuinţa să îndeplinească standardele băncii pentru ca viitorul împrumut să fie acceptat și creditat de bancă.