Un deceniu de la criza financiară - chiar am învăţat ceva?

0

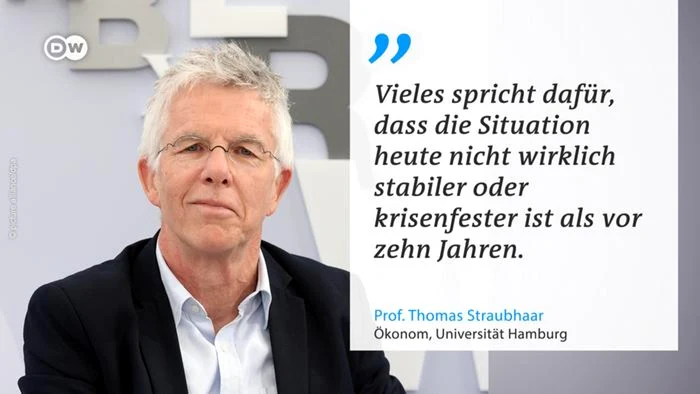

Criza care a debutat după falimentul Lehman din SUA continuă şi azi. Dar nici economiile, nici politica economică sau economiştii nu au tras concluziile necesare, consideră economistul Thomas Straubhaar.

Îmi amintesc de 15 septembrie 2008 de parcă a fost ieri. Era luni. În week-endul anterior, ministrul de finanţe de atunci Henry Paulson, şeful Rezervei Federale Ben Bernanke şi alţi lideri de pe Wall Street încercaseră din răsputeri şi în zadar să găsească un cumpărător pentru Banca Lehman Brothers, aproape falimentară. Lehman îşi declara incapacitatea de plată. Lăsa în urmă datorii de 600 de miliarde de dolari. 25.000 de angajaţi îşi pierdeau locul de muncă şi milioane de oameni rămâneau pe drumuri, după colosala cădere a burselor.

Era ca şi cum un scurtcircuit provoca o pană generală de curent, economia îşi pierdea motorul. Urma cea mai aprigă criză de după război. Producţia de pe mapamond scădea cu două procente, iar comerţul mondial anunţa pierderi de 10 la sută. Doar mulţumită intervenţiei statului în sistemul bancar, a socializării pierderilor private şi a tipăririi suplimentare de bani s-au putut evita efecte mult mai grave.

Brutala distrugere a unei teorii economice

Data de 15 septembrie 2008 mi-a mai rămas în memorie şi pentru că atunci se distrugea brutal o teorie economică de care nu mă îndoisem nicicând. Pe când studiam la Universitatea de la Berna, am avut privilegiul de a fi studentul celor mai faimoşi teoreticieni finanţişti ai vremii: Jürg Niehans, Karl Brunner şi Ernst Baltenperger. Ei mă convinseseră de principiile fundamentale ale monetarismului. Pe baza acestora, creşterea mai rapidă a cantităţii de bani faţă de cea a mărfurilor (în condiţiile păstrării vitezei circulaţiei monetare) ar atrage creşterea preţurilor, întrucât mărfurile ar deveni mai puţine şi mai scumpe.

Dar, deşi toate băncile au acoperit pieţele cu bani şi şocul se resimte şi astăzi, nu a existat şi nu există inflaţie, în ciuda unei cantităţi monetare care a depăşit cantitatea de mărfuri. Este evident că una din legile de bază ale macroeconomiei a fost sacrificată în plină criză financiară. O cantitate de bani superioară cantităţii monetare aflate în circulaţie este cel mult o condiţie necesară, dar nu şi sine qua non pentru inflaţie.

Pe de altă parte, cresc preţurile la acţiuni sau imobile, implicit şi chiriile, ceea ce afectează segmentul de populaţie cu posibilităţi financiare reduse. Ceea ce atrage discuţii aprinse despre posibilităţile de măsurare a inflaţiei. Sunt abordările raţionale, referitoare la folosirea pe durată mai lungă a produselor mai scumpe, etaloanele indicate? Sau trebuie mai degrabă analizat sâmburele inflaţiei, prin care se filtrează oscilaţia preţurilor la produsele de sezon şi la materiile prime? Sau contează mai mult preţurile pe averi, precum cursul acţiunilor şi valoarea imobilelor? Şi aici, criza financiară a lansat noi întrebări care îşi aşteaptă răspunsurile.

Şi pieţele de capital pot eşua

Ca şi cum nu ar fi ajuns distrugerea monetarismului, la 15 septembrie 2008 mai îngropam o altă teorie economică. În anii anteriori crizei, economiştii americani laureaţi ai Nobelului mă convinseseră că pe pieţele financiare eficienţa este regula iar eşecul pieţei, excepţia. Deregularizarea pieţelor de capital la începutul secolului se baza pe "ipoteza eficienţei pieţelor", în care bursele oglindesc corect şi raţional informaţiile disponibile. Noile informaţii atrag modificări imediate.

Criza pieţelor de capital a demascat lipsa de pragmatism a "ipotezei eficienţei pieţei". Aşteptările diverşilor actori au dictat ritmul pieţelor de capital. Urmarea a fost apariţia unor atitudini eroice şi a profeţiilor: dacă actorii de pe piaţă aşteaptă majorarea preţului, atunci apar speculanţii care pariază pe creşterea preţului. Ceea ce evident că atrage o creştere a preţului. Aşa încât aşteptările iniţiale devin reale. Dacă toţi actorii mizează pe modelul fals, atunci acesta devine într-o primă fază "adevărat". În realitate însă, visul se termină abrupt când unii investitori îşi fac bilanţul, alţii îşi pierd încrederea în noi majorări de preţuri şi achiziţiile sub semnul panicii atrag criza.

Situaţia de azi nu e mai stabilă

Criza pieţelor de capital a dovedit din nou cât de mult au afectat economia egoismul managerilor de bancă, al agenţiilor de rating şi al institutelor financiare, ca şi propriile interese. Contează doar cursurile acţiunilor, pe care le-au calculat cu o nanosecundă înaintea celorlalţi. Scăpaţi de toate datele fundamentale macroeconomice, speculanţii joacă nestingheriţi pe pieţele comerciale, a muncii şi de capital. În loc să contribuie la buna funcţionare a tranzacţiilor, pieţele de capital devine focare de incendiu sau puncte fierbinţi pentru crizele economice mondiale.

Nu doar William White, fostul economist şef al Bank for International Settlements (BIS) este convins că politica economică şi economiştii au înţeles puţin până la aproape deloc din falimentul Lehman. Ceea ce implică ameninţarea unei crize şi mai puternice decât cea din 2008. Sunt multe indicii care atestă că economia nu este nici mai stabilă şi nici mai ferită de criză. Neschimbate rămân deficitele uriaşe dintre teorie şi practică, atunci când ne referim la capacitatea distructivă a pieţelor de capital. Economiştii apelează încâ la teorii învechite pentru a explica noua realitate. Iar propria dinamică, propriul interes şi falsele convingeri continuă să ameninţe efectiva colaborare dintre pieţele de capital şi economia reală. Revoluţia economică nu a ajuns nici la economie şi nici la economişti.

Thomas Straubhaar este economist elveţian şi cercetător în domeniul migraţiei. El este profesor pentru relaţii economice la Universitatea din Hamburg. Între 1999 şi 2014 a fost directorul Arhivelor pentru Economie Mondială din Hamburg şi al Institutului pentru Economie Mondială din Hamburg.

Articol publicat de Deutsche Welle